Bakanlık örneklerle memur ve işçiler için vergi istisnası uygulamasını açıkladı

Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı) yayımlamış olduğu 319 nolu Gelir Vergisi Genel Tebliği ile memur, sözleşmeli ve işçi maaşlarından alınmayacak vergi istisnasını örneklerle açıkladı.

İstisnanın kapsamı ve uygulaması

7349 sayılı Kanunla, 193 sayılı Kanunun 23 üncü maddesinin birinci fıkrasına eklenen (18) numaralı bent ile 1/1/2022 tarihinden itibaren yapılan ücret ödemelerine uygulanmak üzere, hizmet erbabının ödemenin yapıldığı ayda geçerli olan asgari ücretin aylık brüt tutarından işçi sosyal güvenlik kurumu primi ve işsizlik sigorta primi düşüldükten sonra kalan tutarına isabet eden ücretleri gelir vergisinden istisna edilmiştir.

İstisnayı aşan ücret gelirinin vergilendirilmesinde, hizmet erbabının ilgili aydaki gelirine ilişkin verginin hesaplanacağı gelir dilim tutarları ve oranları, istisna kapsamındaki tutarlar da dikkate alınarak belirlenecektir.

İstisna nedeniyle alınmayacak olan vergi, ilgili ayda aylık asgari ücret üzerinden hesaplanması gereken vergiyi aşmayacaktır.

Hizmet erbabının birden fazla işverenden ücret alması halinde istisna sadece en yüksek olan ücrete uygulanacaktır.

Ücret gelirlerinin vergilendirilmesinde, maaş ödemesinin yanı sıra aynı dönemde yapılan ve ücret olarak değerlendirilen prim, ikramiye, huzur hakkı, mesai ücreti, döner sermaye ücreti, ek ders ücreti gibi ödemeler de dikkate alınmak suretiyle kümülatif matrah esas alınarak vergilendirme yapılmaktadır. İlgili dönemlerde uygulanan indirim ve istisnalar bu ödemelerin toplamına bir kez uygulanmaktadır. Dolayısıyla ilgili ayda yapılan ücret ve ücret sayılan ödemelerin toplamına anılan istisnanın bir kez uygulanması gerekmektedir.

193 sayılı Kanunun 61 inci maddesinin üçüncü fıkrasında, bu Kanunun uygulamasında ücret sayılan ödemeler düzenlenmiştir. Aynı Kanunun 62 nci maddesinde, işverenler hizmet erbabını işe alan, emir ve talimatları kapsamında çalıştıran gerçek ve tüzel kişiler olarak tanımlanmış ve 61 inci maddenin üçüncü fıkrasında belirtilen ücret sayılan ödemeleri yapanlar da bu Kanunda yazılan ödevleri yerine getirmek bakımından işveren olarak kabul edilmiştir. Dolayısıyla, yönetim ve denetim kurulu üyelerine ödenen huzur hakkı, bilirkişilere, resmi arabuluculara, eksperlere, spor hakemlerine, sporculara yapılan ödemeler gibi ücret sayılan ödemelerin vergilendirilmesinde, Kanunun 23 üncü maddesinin birinci fıkrasının (18) numaralı bendinde düzenlenen istisnanın uygulanması mümkündür.

Yapılan düzenleme ile 1/1/2022 tarihinden itibaren 193 sayılı Kanunun 32 nci maddesinde düzenlenmiş bulunan asgari geçim indirimi uygulaması kaldırıldığından bu tarihten itibaren yapılan ücret ödemelerinde asgari geçim indirimi uygulanmayacaktır.

Asgari ücretle çalışan ve istisna uygulaması nedeniyle vergi ödemeyecek olan hizmet erbabı da dahil olmak üzere 193 sayılı Kanunun 31 inci maddesi kapsamında vergi indiriminden faydalanmak üzere başvuruda bulunanların engellilik indirimine ilişkin işlemleri önceden olduğu gibi Gelir İdaresi Başkanlığınca değerlendirilerek sonuçlandırılacaktır. Asgari ücretli olarak çalışan ve bu nedenle ilgili ayda istisna nedeniyle vergi ödemeyecek olan hizmet erbabı, engellilik indiriminden faydalanamayacak olmakla birlikte onaylanan başvuruları üzerine şartları dahilinde emeklilik başvurularını yapabilecektir. Asgari ücretin üzerinde ücret alan ve vergi indirimine hak kazanan hizmet erbabının, gelir vergisi matrahının yeterli olması halinde, hem engellilik indiriminden hem de aynı Kanunun 23 üncü maddesinin birinci fıkrasının (18) numaralı bendinde düzenlenen istisnadan faydalanması mümkün bulunmaktadır.

Asgari ücretli olarak çalışanlarda gelir vergisi istisnası

Hizmet erbabının ücret gelirinin, ilgili ayda geçerli olan asgari ücretin brüt tutarı kadar olması halinde, brüt tutardan, işçi sosyal güvenlik kurumu primi ve işsizlik sigorta primi kesintisi yapılacak, gelir vergisi ve damga vergisi kesintisi yapılmayacaktır.

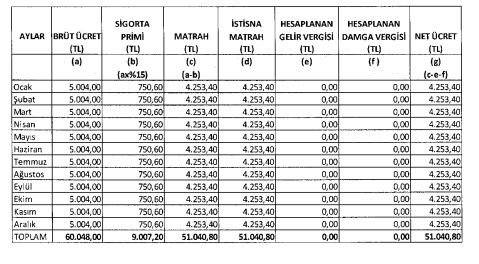

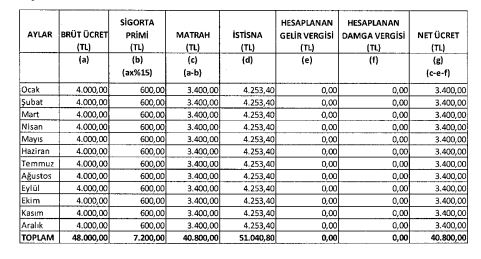

Örnek 1: İşveren (A)'nın işyerinde asgari ücretli olarak çalışan Bay (B)'nin, 2022 yılı için brüt ücreti 5.004 TL'dir. Bay (B)'ye bu ücreti dışında, mesai, sosyal yardım, prim ve benzeri başkaca bir ödeme yapılmamaktadır.

Bay (B)'ye 2022 yılının ilgili aylarında yapılacak net ücret ödemesi aşağıdaki şekilde hesaplanacaktır.

Asgari ücretin üzerinde ücret geliri elde edenlerde gelir vergisi istisnası

Hizmet erbabının elde ettiği ücret ve ücret sayılan gelirlerinden 193 sayılı

Kanunun 31 ve 63 üncü maddesinde yer alan indirimler düşülecek ve varsa Kanunun

23 üncü maddesinin birinci fıkrasının (18) numaralı bendi hariç 23 ve müteakip

maddelerinde düzenlenen istisna kapsamındaki ücret ödemeleri gelir vergisi matrahına

dahil edilmeyecektir.

Bu şekilde belirlenen gelir vergisi matrahına gelir vergisi tarifesi uygulanarak

vergi hesaplanacaktır. Bu suretle hesaplanan vergiden istisna tutara isabet

eden vergi düşülmek suretiyle ödenecek vergi belirlenecektir. Bu istisna suretiyle

sağlanan menfaat asgari ücretin ilgili ayda hesaplanan vergisini geçemeyecektir.

Tam zamanlı çalışmayan hizmet erbabına yapılan ücret ödemeleri ile yeni işe

başlayan ve işten ayrılan hizmet erbabına yapılan kıst ücret ödemelerine istisna

tam olarak uygulanacaktır.

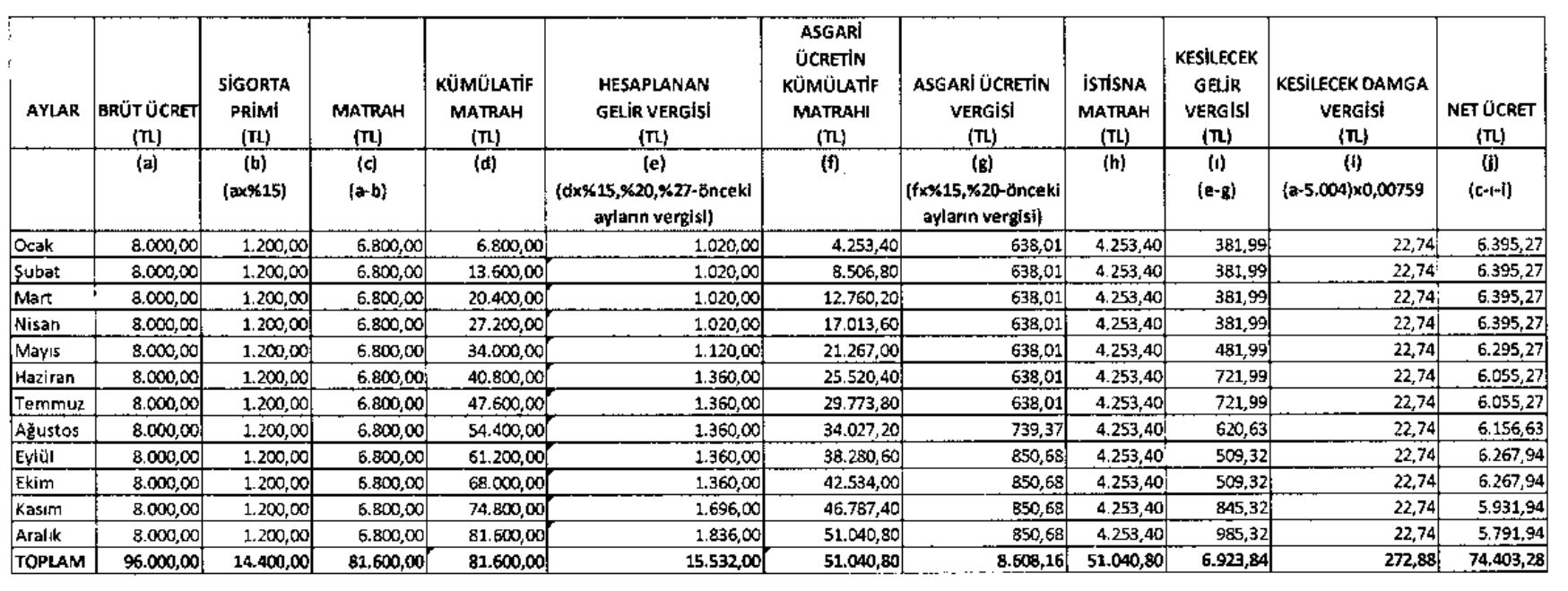

Örnek 5: İşveren (I)'nın işyerinde çalışan Bay (İ)'nin, 2022 yılı için brüt

ücreti 8.000 TL'dir. Bay (İ)'ye başkaca bir ödeme yapılmamakta ve Bay (İ)'nin

193 sayılı Kanunun 63 üncü maddesi uyarınca, kesilen sigorta primi dışında bir

indirimi bulunmamaktadır.

Bay (İ)'ye 2022 yılının ilgili aylarında yapılacak net ücret ödemesi aşağıdaki şekilde hesaplanacaktır.

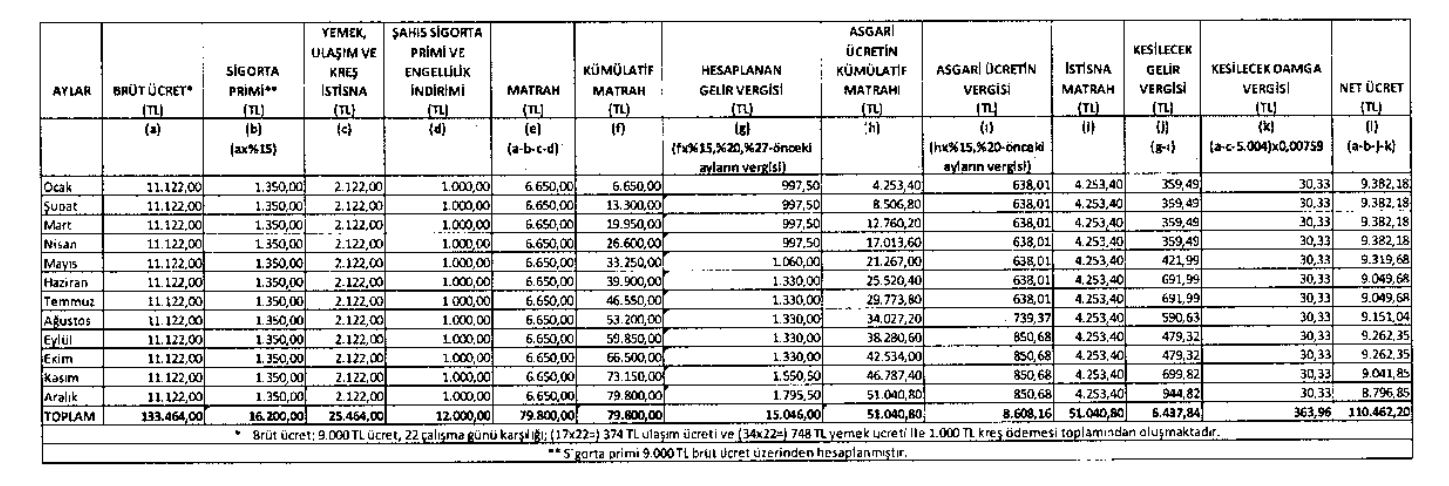

Örnek 6: İşveren (J)'nin işyerinde çalışan Bayan (K)'nin, 2022 yılı için brüt

ücreti 9.000 TL'dir. İşveren (J), ayrıca, Bayan (K)'ye çalıştığı her bir gün

için yemek hizmetinde kullanılmak üzere yemek kartına günlük 34 TL, ulaşım hizmetinde

kullanılmak üzere ulaşım kartına günlük 17 TL yüklemekte, çocuğunu gönderdiği

özel kreş için de kreş işletmesine 193 sayılı Kanunun 23 üncü maddesinin birinci

fıkrasının (16) numaralı bendi kapsamında 1.000 TL ödeme yapmaktadır.

Bayan (K)'nin kendi adına ödediği 500 TL şahıs sigorta primi ödemesi bulunmaktadır.

Bayan (K), 3. derece (2022 yılı için 500 TL) engelli vergi indiriminden faydalanmaktadır.

Bayan (K)'ye 2022 yılı ilgili aylarda yapılacak net ücret ödemesi aşağıdaki şekilde hesaplanacaktır.

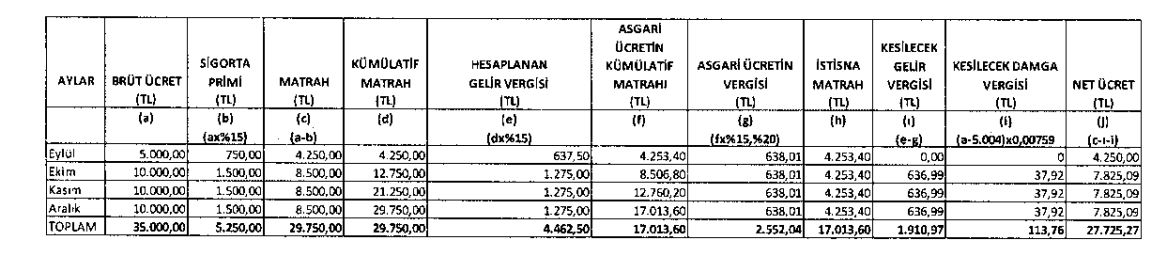

Örnek 7: Bay (L) 10.000 TL brüt ücret ile 16 Eylül 2022 tarihinde, işveren (M)'nin işyerinde çalışmaya başlamıştır. Bay (L)'ye 2022 yılının ilgili aylarında yapılacak net ücret ödemesi aşağıdaki şekilde hesaplanacaktır.

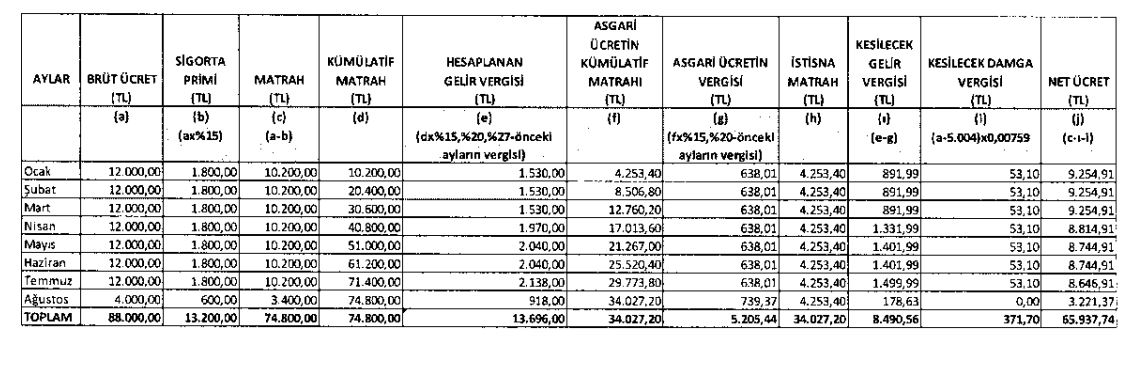

Örnek 8: 12.000 TL brüt ücret ile işveren (N)'nin işyerinde çalışan Bayan (O),

10 Ağustos 2022 tarihinde işten ayrılmıştır.

Bayan (O)'ya 2022 yılının ilgili aylarında yapılacak net ücret ödemesi aşağıdaki şekilde hesaplanacaktır

Örnek 9: İşveren (Ö)'nün işyerinde aylık 15 gün çalışan Bayan (P)'ye bu çalışması

karşılığı aylık brüt 4.000 TL ödenmektedir.

Bayan (P)'ye 2022 yılının ilgili aylarında yapılacak net ücret ödemesi aşağıdaki şekilde hesaplanacaktır.

Bayan (P)'nin, 15 gün çalışması karşılığı aylık brüt ücretinin 5.500 TL olduğu durumda, 2022 yılının ilgili aylarında yapılacak net ücret ödemesi aşağıdaki şekilde hesaplanacaktır.

Birden fazla işverenden ücret alınması durumunda istisnanın uygulanması

Aynı zamanda birden fazla işverenden ücret alınması halinde, istisna uygulaması,

sadece en yüksek ücretin elde edildiği işveren tarafından gerçekleştirilecektir.

Söz konusu işverene bu durumu bildirme yükümlülüğü hizmet erbabına aittir. Birden

fazla işverenden aynı tutarda ücret alındığı durumda, istisnayı uygulayacak

olan işvereni hizmet erbabı kendisi belirleyecektir. İstisnadan faydalanılan

işverende, istisnanın tamamından faydalanılamaması durumunda kalan tutar için

diğer işverende istisnadan faydalanılması mümkün değildir.

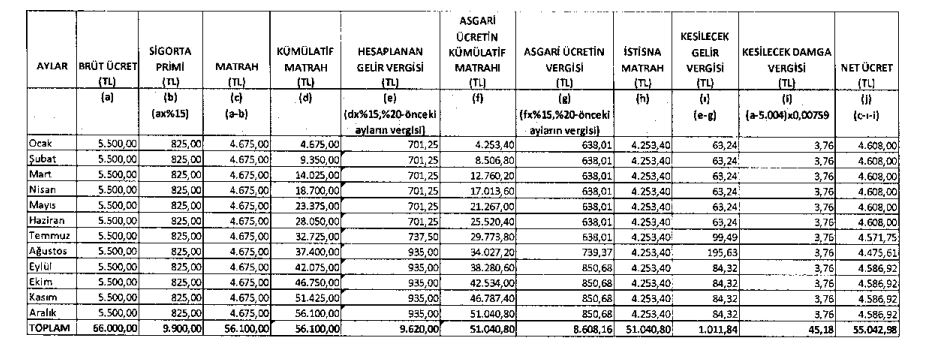

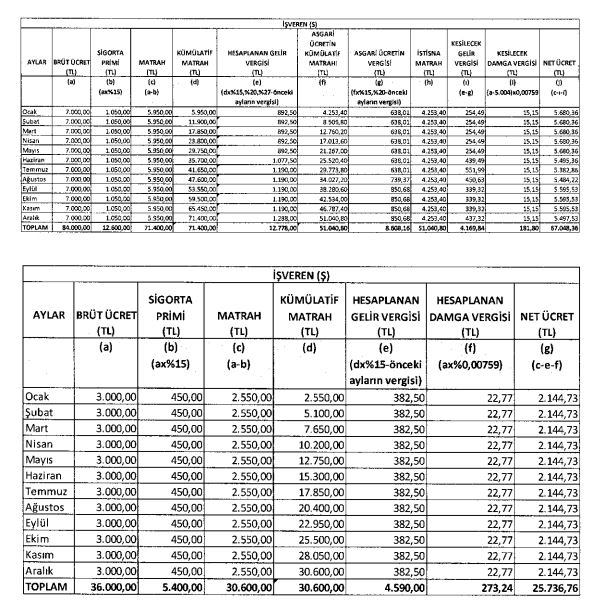

Örnek 10: Bay (R) iki ayrı işyerinde işveren (S) ve işveren (Ş)'nin yanında

çalışmaktadır. İşveren (S)'den brüt 7.000 TL, işveren (Ş)'den ise brüt 3.000

TL ücret geliri elde etmektedir.

Bay (R)'ye (S) işvereni tarafından ödenen ücrete istisna uygulanacak ve 2022 yılı ilgili aylarda yapılacak net ücret ödemeleri aşağıdaki şekilde hesaplanacaktır.

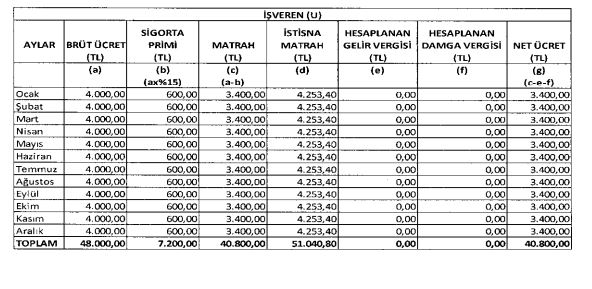

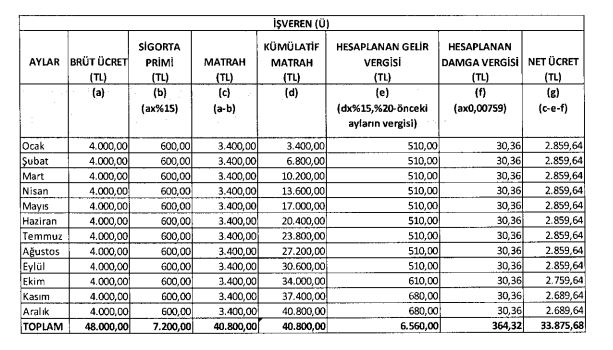

Örnek 11: Bayan (T) iki ayrı işverenin yanında çalışmaktadır. İşveren (U)'dan

brüt 4.000 TL ve işveren (Ü)'den brüt 4.000 TL ücret geliri elde etmektedir.

Bayan (T), (U) işvereninden istisna uygulamasını talep etmiştir. Bayan (T)'ye sadece (U) işvereni tarafından ödenen ücrete istisna uygulanacak olup, 2022 yılının ilgili aylarında yapılacak net ücret ödemeleri aşağıdaki şekilde hesaplanacaktır.

Teşvik ve istisna kapsamındaki ücret ödemeleri

16/12/1999 tarihli ve 4490 sayılı Türk Uluslararası Gemi Sicili Kanunu ile

491 sayılı Kanun Hükmünde Kararnamede Değişiklik Yapılmasına Dair Kanunun 12

nci maddesine göre, Türk Uluslararası Gemi Sicilinde kayıtlı gemilerde ve yatlarda

çalışan personele

ödenen ücretler gelir vergisinden istisna edilmiştir. Bu Kanun kapsamında çalışan

ve şartları taşıyan hizmet erbabına yapılan ücret ödemeleri üzerinden gelir

vergisi kesintisi yapılmamaktadır. Dolayısıyla, istisna kapsamındaki bu ücretlere

193 sayılı Kanunun 23 üncü maddesinin birinci fıkrasının (18) numaralı bendi

uyarınca ayrıca istisna uygulanması söz konusu değildir.

a) 6/6/1985 tarihli ve 3218 sayılı Serbest Bölgeler Kanununun geçici 3 üncü

maddesi uyarınca bölgede imalat faaliyetlerinde çalışan personele ödenen ücretleri

üzerinden,

b) 26/6/2001 tarihli ve 4691 sayılı Teknoloji Geliştirme Bölgeleri Kanununun

geçici 2 nci maddesine göre Ar-Ge, tasarım ve destek personeline ödenen ücretleri

üzerinden,

c) 28/2/2008 tarihli ve 5746 sayılı Araştırma, Geliştirme ve Tasarım Faaliyetlerinin

Desteklenmesi Hakkında Kanunun 3 üncü maddesinin ikinci fıkrasına göre, Ar-Ge,

tasarım ve destek personeline ödenen ücretleri üzerinden,

ç) 25/8/1999 tarihli ve 4447 sayılı İşsizlik Sigortası Kanununun geçici 21

inci maddesine göre, ilgili yılda uygulanan asgari ücretin aylık brüt tutarının

prim ödeme gün sayısına isabet eden tutarı üzerinden,

hesaplanan gelir vergisinin asgari geçim indirimi uygulandıktan sonra kalan

kısmı, verilecek muhtasar ve prim hizmet beyannamesi üzerinden tahakkuk eden

vergiden terkin edilmekteydi.

193 sayılı Kanunun 23 üncü maddesinin birinci fıkrasının (18) numaralı bendiyle

ihdas edilen istisna uygulaması ve asgari geçim indirimi uygulamasının kaldırılması

nedeniyle, teşvik kapsamındaki bu ücret ödemelerine, öncelikle 193 sayılı Kanunun

23 üncü maddesinin birinci fıkrasının (18) numaralı bendinde düzenlenen istisna

uygulanacak ve istisna sonrası vergi, ilgili düzenlemelerdeki sınırlamalar çerçevesinde

tahakkuktan terkin edilecektir. Asgari ücrete isabet eden verginin tahakkuktan

terkin edilmesini öngören düzenlemelere göre ise istisna uygulaması nedeniyle

asgari ücretten vergi alınmadığından tahakkuktan terkini gerekecek bir vergi

hesabı yapılmayacaktır.

Diğer kanunlarda yer alan benzer istisna ve teşvikler için de hesaplama aynı

şekilde olacaktır.

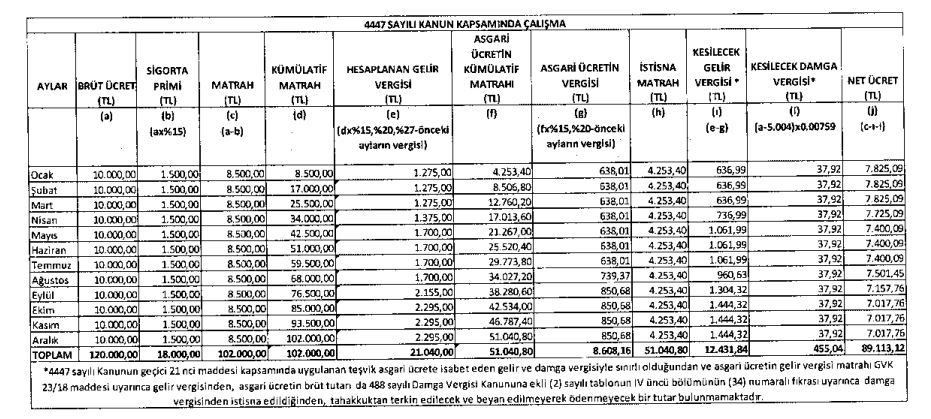

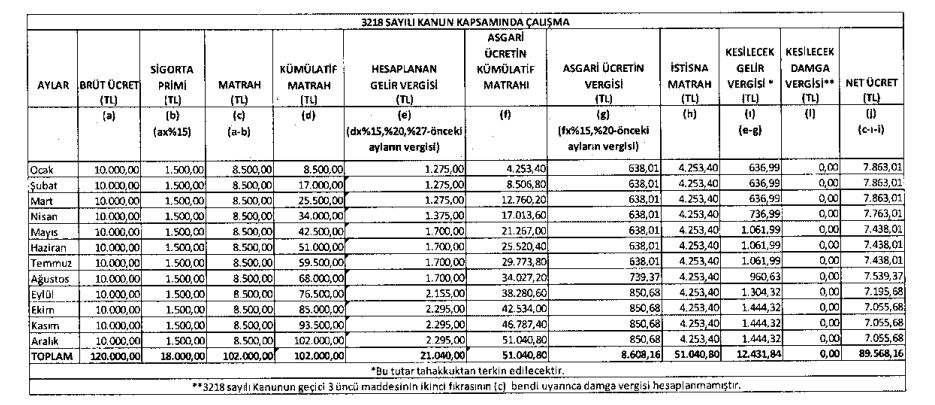

Örnek 12: İşveren (V)'nin işyerinde çalışan Bay (Y), aylık brüt 10.000 TL ücret

geliri elde etmektedir.

Bay (Y)'nin 3218 sayılı Kanun kapsamında çalışması ve ücretinin teşvik kapsamında olması durumunda, 2022 yılının ilgili aylarında yapılacak net ücret ödemeleri aşağıdaki şekilde hesaplanacaktır.

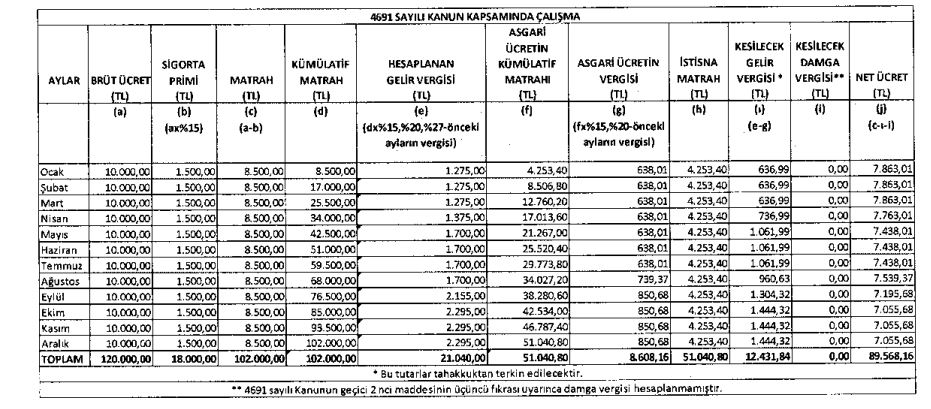

Bay (Y)'nin 4691 sayılı Kanun kapsamında çalışması ve ücretinin teşvik kapsamında

olması durumunda, 2022 yılının ilgili aylarında yapılacak net ücret ödemeleri

aşağıdaki şekilde hesaplanacaktır.

Bay (Y)'nin 5746 sayılı Kanun kapsamında çalışması ve ücretinin teşvik kapsamında olması durumunda, 2022 yılının ilgili aylarında yapılacak net ücret ödemeleri aşağıdaki şekilde hesaplanacaktır.

Bay (Y)'nin 4447 sayılı Kanun kapsamında çalışması ve ücretinin teşvik kapsamında olması durumunda, 2022 yılının ilgili aylarında yapılacak net ücret ödemeleri aşağıdaki şekilde hesaplanacaktır.